Основатель компании Inmatrix Алан Милц – один из лучших специалистов по управлению денежными потоками. Он помогает находить общий язык владельцам бизнеса, бухгалтерам и банкирам. В итоге банкирам становится проще оценить платежеспособность клиентов, а бизнесменам – получить кредит.

Алан Милц выступит на Саммите Роста (Москва, 29 октября 2015)

Чтобы объяснить причины взаимного недопонимания между руководителями компаний и представителями кредитных организаций, Алан Милц использует такую метафору: «Представьте, что все предприниматели говорят на испанском, а банкиры – на португальском. По звучанию их речи похожи, но это два разных языка. Для предпринимателя главное – прибыль, а для банкира – денежные потоки. Именно денежный поток является наиболее важным показателем, характеризующим состояние вашего бизнеса. Если банкиры так интересуются этой величиной, то и вам следует знать о ней».

«Денежный поток – единственная фактическая величина в вашем бизнесе»

Inmatrix сегодня – глобальный лидер на рынке оценки кредитных рисков. Как вы пришли к созданию этой компании?

Все началось более двадцати лет назад, когда по приглашению компании Esprit я перебрался из моей родной Южной Африки в Австралию. В тот момент Esprit только разворачивала бизнес в Австралии, и мне выпало отстраивать всю финансовую систему старт-апа. Через несколько лет австралийское правительство затеяло реструктуризацию рынка одежды и обуви. Чтобы отойти от протекционистской политики и заставить местных производителей конкурировать со всем остальным миром, было решено отменить пошлины на импорт товаров в Австралию. Одновременно с этим были привлечены эксперты, которые должны были помочь развитию отрасли. Меня наняли в качестве такого правительственного эксперта, чтобы я консультировал глав компаний, работающих в этой сфере. Изучив положение дел в сотнях компаний, я понял, что СЕО, бухгалтеры и банки совершенно по-разному смотрят на цифры. Это натолкнуло меня на мысль о том, что нужен единый стандарт, своеобразный общий язык, с помощью которого банкир, бухгалтер и управленец смогут понять друг друга и договориться между собой. Так я создал компанию Inmatrix. Сейчас, спустя 12 лет, мы работаем в 22 странах мира, а нашу методологию используют более 250 банков.

В каких регионах используются инструменты Inmatrix?

Все банки Австралии используют нашу методику при рассмотрении кредитных заявок. Кроме того, мы достаточно хорошо представлены в США, Азии и Африке. Помимо банков, нашими методиками пользуются бухгалтерские фирмы, анализирующие финансовые показатели своих клиентов.

Как работает система?

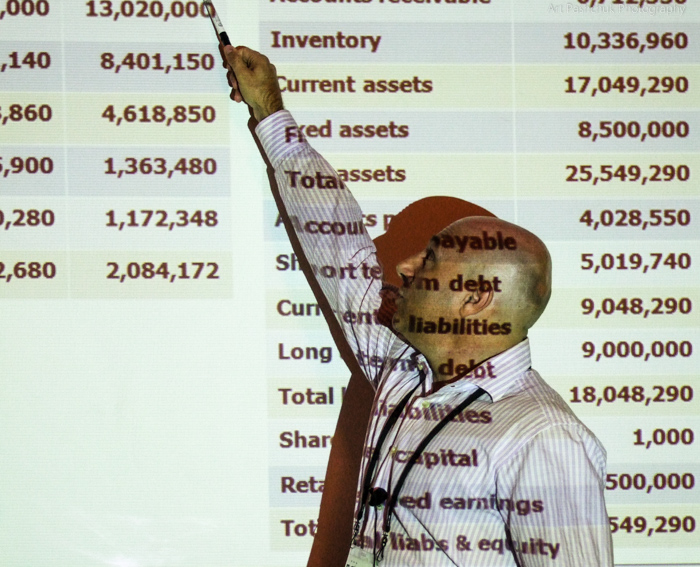

Это аналитический инструмент: вы вводите в систему свои финансовые отчеты, и она выдает их оценку. После этого вы можете «прогнать» имеющиеся данные через стресс-тест, чтобы понять, хорошо ли компания управляет денежными потоками, есть ли у нее запас прочности для обслуживания долга. Можно смоделировать ситуацию, когда бизнес претерпевает определенные изменения и увидеть, какой будет его эффективность при новых условиях. Методология относительно простая – руководителю обычно достаточно посетить мой семинар, чтобы получить всю необходимую информацию. Внедрить систему можно либо вручную, либо с помощью доступного программного продукта, позволяющего автоматизировать процесс. Главное – это тренинг, в ходе которого руководители и нефинансовые менеджеры учатся понимать цифры, содержащиеся в финансовой отчетности, и оценивать степень их влияния на бизнес. Всякий раз, когда вы изменяете цены, объем продаж или даты расчетов с контрагентами, период отсрочки платежей и т.д. – все это влияет на поток денежных средств. Подобные изменения происходят каждый день, и людям, которые принимают соответствующие решения, необходимо понимать, как эти решения влияют на денежный поток, и, в конечном счете, на ваш бизнес.

Насколько легко произвести такой сдвиг в сознании нефинансовых менеджеров?

Очень легко. На самом деле речь идет всего о нескольких часах обучения – этого хватает, чтобы добиться перемен в корпоративной культуре. Люди, которые не понимали цифр, менее чем за один день начинают понимать их смысл. Бухгалтеры любят усложнять все, что связано с денежным потоком, но на самом деле это просто.

Почему вы (и банкиры) придаете такое исключительное значение именно денежному потоку?

Прибыль – это величина, которой можно манипулировать, и такие манипуляции случаются повсеместно – например, для наиболее благоприятного режима налогообложения. Баланс – тоже условность: вы можете по-разному оценивать стоимость активов. Денежный поток – это единственная фактическая величина в вашем бизнесе.

Как связаны денежный поток и прибыль?

Объясню это на конкретном примере. Недавно я общался с руководством одной юридической фирмы. Как и другие компании в этом секторе, они получают огромные гонорары и любят бахвалиться высокой прибылью. Когда я спросил про оборот наличных средств, они отмахнулись: «Да, с этим у нас проблемы, но это же ерунда. Главное, что когда мы продаем наших услуг на доллар, у нас маржа 50 центов! Иными словами, когда мы платим нашим юристам доллар, они приносят нам два доллара выручки». Но давайте посмотрим, что при этом происходит с наличными. Допустим, вы решили стать клиентом этой фирмы и с их помощью зарегистрировать компанию на Багамах. Когда вы спрашиваете у них, сколько времени это займет, вам отвечают: «Через 90 дней мы вам позвоним и пригласим подписать документы». И действительно, через три месяца весь пакет документов готов, работа выполнена прекрасно, и вам выставляют счет. Что вы сделаете со счетом от компании, в услугах которой больше не нуждаетесь? Правильно, вы положите его в стопку других счетов, и если им повезет, то через шесть месяцев они получат деньги. То есть это может случиться на 270-й день с того момента, как они начали работать на вас. При этом они каждую неделю платили своим сотрудникам за выполненную работу, и у них нет поставщиков, которые предоставили бы им отсрочку платежа. Понимают ли они, что им может понадобиться 60 центов оборотного капитала для того, чтобы заработать 50 центов маржи? Руководители не могут понять такой парадокс: вроде бы, объем бизнеса растет, а количество наличных при этом сокращается.

«Если банк давит – значит, у вас проблемы с наличностью»

Какие типичные изменения в денежных потоках вы наблюдаете в период кризиса?

Главная перемена состоит в следующем. Вы можете финансировать свою компанию либо через займы, либо с помощью выпуска акций. Большинство компаний берут в долг, а в кризис банки стали вести себя крайне жестко по отношению к заемщикам. С приходом кризиса центр власти в банках переместился в кредитный департамент. Раньше, в хорошие времена, вся власть была сосредоточена в отделе маркетинга. Но сейчас ребята из кредитного департамента говорят: нам необходимо оценить эффективность компании и убедиться в том, что в будущем её денежные потоки позволят обслуживать долг. Проблема же заключается в том, что люди в компаниях очень часто не понимают, по каким параметрам банкиры оценивают их бизнес. Они удивляются, когда банкиры начинают наседать на них. Если банк начинает давить на вас, это означает, что у вас что-то не в порядке с наличностью. Проблемы могут быть либо с прибыльностью бизнеса, либо с оборачиваемостью капитала, либо с инвестициями в инфраструктуру. Банкиры оценивают вашу способность расплатиться по долгам, глядя на ваши денежные потоки. Каждый предприниматель понимает, что такое прибыль, как она образуется, но никто не разбирается в управлении денежными потоками. И это – серьезная проблема. Руководители говорят: «Мы делаем хорошую прибыль, так с чего бы взяться проблемам с денежными потоками, почему банки начинают нас прессовать?». Сейчас у многих компаний проблемы с наличностью, и, следовательно, они становятся ненадежными заемщиками в глазах банкиров.

Разрывы в денежных потоках сейчас стали обычным делом во многих компаниях, но ведь банкам по-прежнему нужны клиенты. Оправдана ли такая жесткая позиция банкиров?

Банки имеют ограниченный капитал, который они могут давать взаймы. Количество существующих и потенциальных клиентов у них больше, чем они могут себе позволить. Это означает две вещи. Во-первых, банки могут увеличивать проценты за пользование кредитом. Во-вторых, они готовы расстаться с клиентами, которые перешли в разряд маргиналов, и, тем более, не связываться с новыми клиентами, не внушающими доверия. Чтобы не выглядеть в глазах банкира маргиналом, вам необходимо четко и убедительно доказывать, почему ваша кредитная заявка должна быть одобрена. Причем делать это нужно не только в момент обращения за новым кредитом, но при каждом контакте с сотрудниками банка.

Вы верно заметили, что банкам нужны клиенты. Каждый год заемщики погашают примерно 25% от общего объема кредитного портфеля. Чтобы доходы банка не упали, им необходимо компенсировать эти «потери» за счет привлечения новых клиентов – я уж не говорю о том, что бонусы банкиров обычно зависят от того, насколько вырос объем операций. Это дает нам все основания полагать, что банки заинтересованы в удержании старых клиентов и привлечении новых. Но не сомнительных. Чтобы считаться надежным клиентом, вы должны доказать банку три вещи: вы в состоянии погасить кредит; вы действительно будете аккуратно его погашать по установленному графику; если произойдет что-то непредвиденное, банк все равно получит всю сумму займа с процентами. Если ваши аргументы оказались неубедительными, то вы очень скоро можете вдруг обнаружить, что банк требует досрочно погасить долг – либо через рефинансирование, либо через переход прав собственности на залоговое имущество.

«Каждый клиентский сегмент должен приносить вам прибыль»

Каковы наиболее надежные индикаторы, по которым следует оценивать эффективность бизнеса?

Я называю это «историей с четырьмя главами». Первая глава – это ваша доходность, маржа, издержки – все то, в чем хорошо разбирается любой владелец бизнеса. Во второй главе рассказывается об оборотном капитале. Здесь самое главное – это сроки: насколько быстро клиенты с вами расплачиваются, как долго вы храните запасы на складе, с какой отсрочкой вы рассчитываетесь со своими поставщиками. Вы должны всегда знать ответ на следующий вопрос: когда вы продаете на доллар, сколько оборотного капитала вам для этого требуется, сколько вам приходится брать взаймы? Третья глава: если вы вложились в производственные мощности или оборудование, получаете ли вы запланированный возврат инвестиций? В четвертой главе подводятся итоги: ваши денежные потоки, ваши доходы и ваши источники финансирования. Каждая компания должна ежемесячно «перечитывать» все четыре главы, то есть заново измерять прибыль, оборотный капитал, возврат инвестиций и подводить итоги деятельности.

Вы подробно объясняете, как добиться расположения банкиров, но в нынешних условиях слишком много предприятий, которые не могут рассчитывать на кредит или получают в свое распоряжение меньше средств, чем хотели бы. Можно ли добиться роста доходов с меньшим объемом инвестиций?

Если у вас много клиентов, почти всегда работает правило «80/20»: 80% ваших доходов формируется за счет 20% ваших клиентов. Когда я присоединился к Esprit, у нас был целый склад, забитый прекрасными моделями одежды. Мы поставляли наш продукт чуть ли не в каждый австралийский бутик, никогда не получали предоплату, а если товар не продавался, нам его просто возвращали. Когда я ознакомился с тем, как работает вся эта система, я задумался – может, мы спятили? После этого я пошел к маркетологам и задал им несколько вопросов: «С какими клиентами мы хотим иметь дело? Какие клиенты для нас не важны? И давайте посмотрим на ситуацию со стороны клиентов: кто из них хочет с нами работать, а кому на нас наплевать?». Так мы разделили всех наших клиентов на четыре группы и создали отдельные правила для каждой категории. Например, что можно сказать о тех клиентах, которых мы сами не считаем важными, а они не считают важными нас? Я готов поклясться – это те люди, которые не приносят нам денег. Это те, кто все время жалуется. Когда они висят у вас на телефоне, вы беситесь. Как с ними поступить? Первое, что я сделал – повысил для них цены и ввел очень строгие правила. Хотите вести с нами дела – пожалуйста! Но мы позаботимся о том, чтобы получать доход от каждой группы клиентов. И, кстати, никто и не подумал жаловаться. Когда вы четко оговариваете правила, по которым ведете бизнес, все понимают, что вы стремитесь к большей эффективности. А что делать с теми клиентами, которые вас любят, но вы знаете, что они никогда не станут важными для вашего бизнеса? Повысьте свою маржу, и, если возможно, всегда требуйте от них предоплату. Пусть ваши начинающие сотрудники оттачивают свое мастерство, выполняя заказы этих клиентов.

А как поступать с клиентами, которых вы любите и хотите удержать?

Вот как мы поступаем в Inmatrix. Допустим, я встречаюсь с моими лучшими клиентами из банковского сектора – Bank of America или ABN Amro, для которых мы являемся одним из поставщиков ИТ-решений. Я спрашиваю у них: «Кто ваш лучший поставщик в сфере информационных технологий?». Мне отвечают, например: «Это IBM». Тогда я попрошу дать мне wish list: «Что я должен делать для того, чтобы хотя бы сравниться с вашим лучшим поставщиком?» Я хочу понимать то, чего я не знаю, поэтому прошу клиента показать мне мое «слепое пятно». А потом я говорю им следующее: «Мы вас очень ценим, но отдаете ли вы себе отчет, что у нас есть две сотни других клиентов – таких же важных, как вы. С некоторыми из них работать одно удовольствие, с другими бывают проблемы. Можем ли мы дать вам наш wish list? Можем ли мы объяснить, что вам следует делать, чтобы повысить вашу эффективность?». Так у нас происходит обмен пожеланиями, причем ни одна из сторон не комментирует пожелания другой стороны. На стыке этих интересов мы фиксируем соглашение о сотрудничестве, прописываем процессы. Этот подход работает в любой отрасли. Описанный механизм – это и есть способ добиться роста доходов при ограниченных инвестициях: вы сегментируете своих клиентов и работаете с каждой группой по-разному. Не размазывайте издержки ровным слоем по всей клиентской базе. Если в вашем бизнесе работает правило «80/20», то на обслуживание ключевых клиентов должно приходиться не 20% ресурсов, а значительно больше. Иногда мы становимся одержимы тем, как много у нас клиентов. В Esprit у нас было более 500 клиентов. В один день мы разослали письмо 300 партнерам, в котором написали: «Если вы не готовы закупать у нас определенный минимальный объем каждый сезон, пожалуйста, приезжайте за товаром сами на наш склад и платите наличными». Мы тут же потеряли 200 клиентов. Но за следующее полугодие, имея 300 клиентов, мы заработали больше, чем до этого зарабатывали с пятью сотнями клиентов – при этом существенно снизив издержки и сократив структуру складских запасов. При ограниченности ресурсов это особенно важно – вы не можете позволить себе терять деньги где-либо, поэтому каждый клиентский сегмент должен приносить прибыль.

Не спугните банкира!

Банкиры, отказывающие вам в кредитовании или требующие досрочно погасить задолженность, далеко не всегда чётко и откровенно объясняют свои мотивы. Проверьте сами, являетесь ли вы желанным клиентом для банка. Три следующие ниже теста описывают типичный процесс оценки бизнеса кредиторами. С помощью этих вопросов вы можете определить свои слабые места, на которые наверняка обратили (или обратят) внимание сотрудники кредитного департамента банка.

В состоянии ли вы погасить кредит?

- Генерирует ли ваш бизнес достаточно операционной наличности (не путайте ее с прибылью), чтобы покрыть выплату тела кредита и процентов (с некоторым запасом на тот случай, если процентная ставка возрастет)?

- Знаете ли вы, каково «качество» ваших денежных потоков? Иными словами, необходимо ли вам финансирование для того, чтобы поддерживать рост бизнеса, или для того, чтобы покрыть нехватку наличности, возникшую в результате изменения финансовой эффективности?

- Есть ли у вас индикаторы быстрого роста, сигнализирующие о том, что увеличение объема бизнеса неблагоприятно сказывается на количестве доступной наличности?

- Имеете ли вы сбалансированное соотношение краткосрочных и долгосрочных источников финансирования (примерно 55% кредитов и 45% акционерного капитала)?

- Имеются ли у вашего бизнеса обязательства, которые могут создать угрозу для банка – например, обязательства по уплате налогов или перед ключевыми поставщиками? Нет ли банк у банка поводов беспокоиться о том, что контроль над вашим бизнесом получит кто-то еще?

-

Подвергли ли вы свои бюджеты стресс-тестам, рассмотрели ли вы все возможные сценарии развития событий, включая негативные?

- Существуют ли внешние факторы, которые могут оказать позитивное или негативное влияние на вашу прибыль: конкуренты, регулирование, замещающие продукты?

- Наблюдались ли в последние годы такие тенденции, как сокращение рынка, рост издержек, плохая статистика по сбору долгов, «кинутые» контрагенты? Как эти тенденции повлияли на ваш бизнес и что вы предпринимаете для снижения рисков вашего бизнеса?

- Является ли ваш уровень складских запасов адекватным, нет ли тенденции к моральному устареванию запасов?

-

Указывает ли что-либо в вашей стратегии на то, что ваш бизнес в будущем сохранит жизнеспособность и способность к росту?

-

Есть ли у вашего бизнеса какие-то характерные отличия, повышающие его конкурентоспособность?

- Выплачивает ли компания дивиденды своим акционерам в текущий период, планирует ли выплаты в будущих периодах?

Являетесь ли вы хорошим плательщиком?

- Имеют ли руководство вашей компании хорошую кредитную историю? Если нет, почему это не должно беспокоить банк?

- Имеет ли ваша компания хорошую историю расчетов с контрагентами?

- Вложили ли руководители компании собственные средства в бизнес? Насколько велик объем этих инвестиций по сравнению с другими способами привлечения инвестиций, включая банковское финансирование (есть ли у руководства «шкурный интерес»)?

-

Можете ли вы внятно объяснить, с какой целью хотите взять взаймы и как собираетесь погашать долг?

- Можете ли вы разглядеть негативные аспекты в вашей кредитной заявке и предложить удовлетворяющие стратегии для снижения рисков банка?

-

Как проявили себя собственники бизнеса и топ-менеджеры во время прошлого финансового кризиса?

Можете ли вы рассчитаться с кредитором в случае провала?

- Является ли сделка достаточно безопасной для банка с учетом его политики оценки активов, являющихся предметом залога?

- Составлен ли согласованный с банком план возврата задолженности в экстренном случае? Оговорены ли условия, в каком случае этот план должен быть запущен к исполнению?

- Если ваш кредитор недостаточно подстрахован – есть ли какие-то дополнительные гарантии, о которых он еще не знает (например, активы с нулевой балансовой стоимостью, на которые может найтись покупатель)?

- Можно ли распродать складские запасы и оборудование в критической ситуации? На какую реалистичную сумму банк может рассчитывать по итогам этой распродажи?

-

Существует ли активный рынок для вашего бизнеса на тот случай, если он будет продан как функционирующее предприятие или ликвидирован?

Алан Милц

Родился в Южной Африке, в 1984 году окончил University of Cape Town и начал карьеру, работая бухгалтером. В 1988 году переехал в Австралию, где работал на компанию Esprit, затем в качестве правительственного консультанта участвовал в реструктуризации национального рынка одежды и обуви. В 1997 году основал компанию Inmatrix, разработавшую собственную методику финансового анализа и аналитический программный продукт Optimist, который используют более 50% банков, имеющих рейтинг AA. Параллельно с работой в Inmatrix является управляющим директором компании Pearl Finance, которая помогла своим клиентам привлечь заемные средства на общую сумму более $1,4 млрд.

Беседовал Артем Пащук