Похоже, в многолетней борьбе между производителями и ритейлерами верх берут розничные сети. Но для производителей не все потеряно. Выяснив, на какой именно модели ведения бизнеса ритейлер делает упор, производственная компания может выстроить новые подходы в соответствии с этой моделью.

Ритейлеры оказались сильнее в непрекращающемся соревновании по перетягиванию каната. Еще несколько лет назад производители надеялись напрямую управлять отношениями с потребителями и реализацией продукции. Но сегодня степень концентрации розничной торговли выше, чем когда бы то ни было. Во многих отраслях и на многих рынках горстка ритейлеров контролирует львиную долю продаж.

Наш главный вопрос

Как производители могут научиться эффективнее работать с ритейлерами?

Решения:

• Понять, что существуют различные типы ритейлеров.

• Понять, что движет конкретными ритейлерами, и сформировать предложения в соответствии с их бизнес-моделью.

• Взаимодействовать с ритейлерами для разработки эксклюзивной продукции, которая будет способствовать повышению рентабельности и успешности бизнеса производителей.

Ритейлеры, используют ли они традиционные методы торговли или электронные, все более умело завоевывают лояльность потребителя, используя эффективные методы мерчандайзинга, инновационные предложения фирменных торговых марок (private labels), а также таргетированное ценообразование и бонусные программы. Их способность управлять доступом на рынки и влиять на поведение потребителя означает не только то, что производители нуждаются в ритейлерах больше, чем когда бы то ни было, но и то, что производителям больше, чем когда бы то ни было, необходимо понять, что движет ритейлерами.

По мере роста влиятельности ритейлеров власть «спустилась ниже» во многих отраслях. Яркий пример — рынок продовольственных товаров, где мировые производители наблюдают, как сила их брэнда уступает взаимоотношениям с потребителями, которые устанавливают ритейлеры. Производители, принадлежащие к разным отраслям промышленности, вполне резонно полагают, что власть ритейлеров обусловлена их размерами и концентрацией. Например, в 2007 году объем продаж Wal-Mart был приблизительно в 4,5 раза больше, чем объем продаж их крупнейшего поставщика — компании Procter & Gamble. За счет консолидации ритейлеров и роста масштаба розничных сетей сократилось количество «закупочных пунктов», которые производители могли бы развивать.

К 2010 году почти 70% продаж в США приходилось на 10 крупнейших продовольственных ритейлеров, в то время как 10 лет их доля в совокупных продажах не превышала 30%. В Соединенных Штатах, как и в большинстве развитых стран, торговля еще больше сконцентрирована на региональных рынках. Рост масштаба ритейлеров имеет и другие последствия: он делает жизнеспособными программы фирменных торговых марок и оправдывает затраты и усилия, направленные на развитие программ лояльности и интеллектуального анализа данных.

Признавая влиятельность ритейлеров, производители теперь выделяют не менее двух третей своего маркетингового бюджета на торговый маркетинг, предпочитая проводить в магазинах мероприятия по стимулированию сбыта и устраивать совместные рекламные кампании с ритейлером, а не налаживать отношения непосредственно с потребителем, размещая рекламу в СМИ для стимулирования покупательского спроса.

В последние годы растут расходы на торговый маркетинг, хотя ни одной из сторон это не нравится. Попытки производителей повлиять на поведение ритейлеров имеют лишь частичный эффект. Они могут помочь выделить какой-то брэнд в магазине или включить его в пакет с дополняющими товарами и разместить на специальном демонстрационном стенде, но эти усилия обычно приносят лишь тактическое, а не постоянное конкурентное преимущество; они дают результаты лишь до тех пор, пока конкуренты не начнут продвигать свои брэнды в магазинах еще активнее. В конечном счете именно ритейлеры решают, как потребители потратят свои деньги. Совершенно очевидно, что производителям необходимо выработать более эффективную стратегию.

Несмотря на то что ритейлеры, похоже, являются хозяевами положения, их тоже не устраивает существующая система. Большинство ритейлеров считают, что торговая поддержка производителей и непропорциональна, и недостаточно выверена стратегически. У розничных сетей возникают сложности с монетизацией мероприятий по стимулированию сбыта. Вместо того чтобы строить более долгосрочные партнерские отношения с поставщиками, формируя и у них, и у потребителей доверие к магазину, они стремятся конкурировать по ценам, разбазаривая тем самым торговую поддержку, которую им оказывают производители.

Перестройка отношений

В шатких взаимоотношениях между производителями и ритейлерами есть несколько ключевых вопросов, по которым они не могут прийти к согласию: кто хозяин положения, почему деньги переходят в другие руки и как делить убытки от бракованной продукции? Тем не менее мы полагаем, что производители способны перестроить эти отношения, поняв бизнес-модель ритейлеров (см. «Об исследовании»).

Ритейлеры могут зарабатывать деньги разными способами: стимулируя потребительскую лояльность, создавая прибыльные фирменные торговые марки, опираясь на финансирование поставщиков либо удерживая накладные расходы на низком уровне. Как показывает опыт британской сети Tesco, канадской Loblaw и базирующихся в США Costco и Wal-Mart, ритейлеры чаще всего выбирают какую-то одну из множества стратегий (или две), на которых и делают упор. Именно эта стратегия или комбинация стратегий, выбранных ритейлером, определяет его бизнес-модель и отличает его от конкурентов. Производители же, в отличие от ритейлеров, не столь гибки в выборе стратегий; они ограничены рамками крупных долгосрочных капиталовложений и длительным периодом окупаемости своего продукта или брэнда, с которыми они неразрывно связаны. Нравится это производителям или нет, но они должны продавать свои продукты через ритейлеров. Надежды большинства производителей на прямые продажи через интернет не оправдались, потому что многие потребители любят перед покупкой сравнивать продукты разных продавцов.

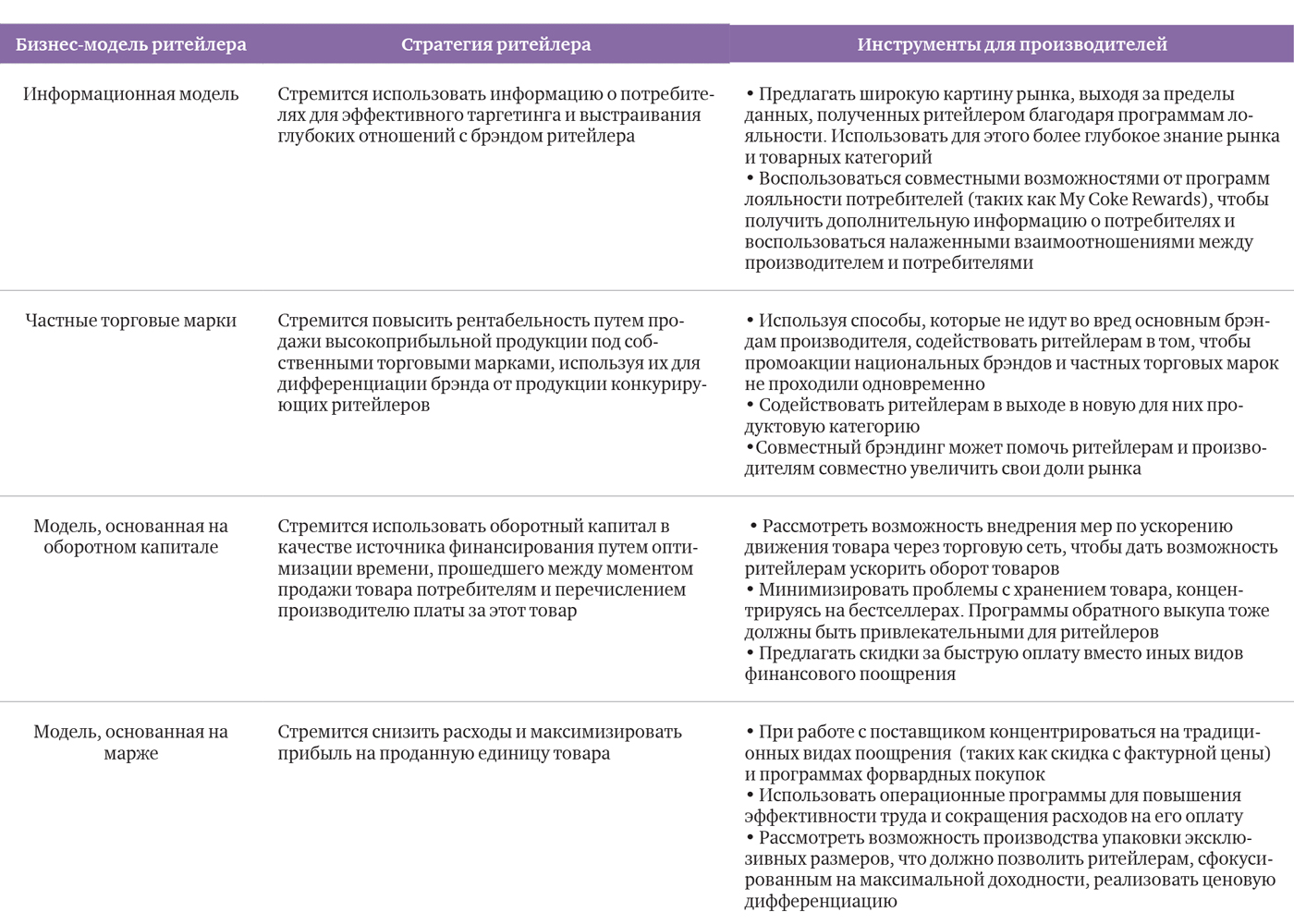

Бизнес-модели ритейлеров. Что могут предпринять производители, чтобы повысить свое влияние, привести прилагаемые ими усилия в соответствие с сильными сторонами и задачами ритейлеров и установить прочный контакт с целевым потребителем? Мы исследуем четыре разные модели ритейла: модель сети Tesco, которая отличается способностью налаживать взаимоотношения с потребителями с помощью специально разработанной программы лояльности; модель сети Loblaw, которая сильно зависит от собственных частных торговых марок; модель сети Costco, которая заставляет поставщиков финансировать свои товарно-материальные ценности, и модель сети Wal-Mart, которая фокусируется на марже. После описания моделей мы порекомендуем целенаправленную стратегию, которой могут следовать производители (см. «Реагирование на потребности ритейлеров»).

Информационная модель

Пожалуй, самое значимое изменение, произошедшее в сфере розничной торговли продовольственными товарами за последние 30 лет, — это взрывной рост объема информации о потребителях. Точные данные о потребителе, предоставляемые в режиме реального времени, особенно важны в торговле расфасованными потребительскими товарами в силу быстрого движения этой категории товаров и высокой частоты покупок фасованных товаров. В последние годы некоторым ритейлерам, включая Kroger и Tesco, удалось воспользоваться шансом и «обскакать» своих конкурентов, соединив информацию о сделках с информацией об отдельных потребителях, что дало им возможность узнать, кто, когда и по какой цене покупает тот или иной товар. Вооружившись полученной уникальной информацией, они могут значительно эффективнее организовать снабжение, оптимизировать движение товарно-материальных запасов, нацеливать свои коммуникации и проводить промоакции.

На рынке, где конкуренты в значительной степени ориентированы на частные торговые марки, программа клубной карты Tesco — это не просто рекламный инструмент, с помощью которого покупателя можно заманить в магазин; эта программа призвана создать «условия для долгосрочной лояльности», при соблюдении которых потребитель получает вознаграждение, но одновременно предоставляет Tesco информацию, позволяющую им проводить узконаправленные адресные промоакции и кампании. Потребители, отвечая на вопрос о том, почему они хотели бы, чтобы именно Tesco, а не кто-то из ее конкурентов, открыла магазин у них по соседству, в качестве главной причины называют программу клубной карты. Более того, именно из-за клубной карты потребители совершают регулярные покупки именно в Tesco.

Насколько эффективна программа клубной карты Tesco? В начале 1990-х Tesco была второй по объему продаж розничной сетью в Великобритании после Sainsbury’s. Через полтора года после выпуска клубных карт Tesco вышла в лидеры и удержала эту позицию, увеличив объем продаж на 28%, в то время как выручка Sainsbury’s упала на 16%, хотя и эта сеть попыталась запустить собственную программу лояльности. Возможно, клубная карта была не единственной причиной подъема Tesco, но именно она продемонстрировала ритейлерам силу информации. А в конце 1990-х Tesco отбила и атаку Wal-Mart, которая вышла на рынок Великобритании, приобретя сеть Asda. Вместо того чтобы пытаться конкурировать с Asda по всем ценам, Tesco, пользуясь информацией, полученной благодаря клубной карте, сосредоточилась на ограниченном перечне продуктов (включая маргарин), которые влияли на восприятие цен покупателями, и снизила цены именно на эти позиции. Благодаря такому ходу сети удалось удержать покупателей, чувствительных к колебаниям цены, сохранив при этом маржу на другие продукты.

Tesco также использует клубную карту для расширения ассортимента товаров, которые покупатели кладут в свои тележки. Компания заметила, например, что молодые родители часто идут покупать товары для детей в большую аптечную сеть Boots и что они готовы платить там за лекарства больше, так как получают полезные советы. Tesco приняла ответные меры, создав «Клуб молодых родителей» (Baby Club), превратившийся сейчас в Baby & Toddler Club, который использует инфраструктуру клубной карты для своевременного предоставления родителям полезной информации и одновременно гарантирует скидки на товары для детей. За первые два года доля Tesco на британском рынке товаров для детей выросла на 24%, и в их клуб вошли 37% будущих родителей.

Профессионализм Tesco в вопросах работы с информацией о потребителях позволил им потеснить конкурентов и нацелиться на новые сегменты. Несмотря на то что Tesco сильна во многих сферах — например, в продаже товаров под фирменной торговой маркой, — ее способность понять потребности клиентов и нацелиться на конкретных потребителей настолько впечатляет, что Tesco теперь продает другим ритейлерам свое ноу-хау по повышению лояльности потребителей через специально созданную дочернюю компанию Dunnhumby.

Построение отношений. Если Tesco извлекает столько пользы из информации о потребителе, то почему другие розничные сети не пытаются придерживаться этой же модели ритейла? Реальность такова, что многие ритейлеры либо не хотят, либо не могут инвестировать ресурсы в то, чтобы с помощью информации о покупателях выявить глубинные причины и взаимосвязи. Некоторые рассматривают программы лояльности скорее как инструмент предоставления скидок, чем как инструмент построения отношений.

Несмотря на сегодняшний ажиотаж вокруг больших объемов данных, в таких отраслях, как ритейл, где такие супермассивы данных доступны уже на протяжении нескольких лет, история программ лояльности ничем не примечательна. В ходе исследования, проведенного в 2010 году CMO Сouncil (отраслевая организация, объединяющая директоров по маркетингу), выяснилось, что 51% покупателей были не удовлетворены своим участием в программах лояльности. Средний потребитель является участником 14,1 программы лояльности, но принимает активное участие только в 6,2 программы. Продавцы испытывали еще большую неудовлетворенность: только 14% руководителей программ лояльности сообщили, что продуктивно используют аналитические наработки, полученные на основе информации о потребителях.

В 2007 году ритейлер Boise, Albertsons из Айдахо свернул вою программу привилегированной карты в США. Другие поступили так же.

Более широкая картина. Мы видим большие возможности для производителей. Многие производители обладают таким опытом, который может помочь ритейлерам эффективнее использовать информацию. Например, несмотря на то что ритейлеры имеют доступ к данным сканера, который сообщает, какие продукты покупают потребители, их объективное восприятие часто ограничивается рамками собственных магазинов. Производители видят значительно более широкую картину, поскольку они обычно поставляют товар и другим ритейлерам. Благодаря этому они могут продемонстрировать подтвержденную данными эффективность новых методов, на которые в противном случае ритейлеры не обратили бы внимания. Эти методы могут быть выгодны как производителю, так и ритейлеру.

Даже в рамках собственных магазинов ритейлеры обычно знают не так уж много о поведении потребителей до момента их появления у кассы. Во многих случаях продавцы действуют, как «капитаны категории», консультируя продавцов продуктового магазина по вопросам размещения товара на полочном пространстве и проведения оперативной инвентаризации. Например, Kraft Foods вместе с ритейлерами проводит долгосрочные исследования организации сбыта молочной продукции, которые иногда приводят к двузначному повышению выручки ритейлеров. Она также осуществляет совместные программы финансирования для разработки совместных инициатив по мерчандайзингу, которые привели к успеху в других местах.

И, наконец, у производителей, обладающих серьезным собственным капиталом, есть возможность разработать собственные программы лояльности и использовать их в сотрудничестве с ритейлерами. Например, в 2009 году Coca-Cola использовала свою программу My Coke Rewards, чтобы установить связи с потребителями, одновременно предлагая поощрительные баллы клиентам Safeway.com, которым они осуществляли поставки.

Модель частных торговых марок

Более трех десятилетий доля рынка, принадлежащая частным торговым маркам, демонстрирует устойчивый рост. Около половины респондентов, принявших участие в опросе 2010 года, заявили, что частные марки дают возможность получить лучшее качество по более низкой цене. При этом около 70% респондентов рассматривают возможность покупки частных торговых марок, приобретая товары премиум-класса. Неудивительно, что ритейлеры любят собственные торговые марки: они позволяют получать более высокую маржу и привлекать больше потребителей.

Давайте рассмотрим пример Loblaw — крупнейшего продовольственного ритейлера Канады и одного из лидеров североамериканского сегмента товаров смешанного ассортимента. Принадлежащие сети марки President’s Choice и No Name являются в Канаде брэндами номер 1 и 2 в сегменте фасованной продукции. Существует множество свидетельств того, что собственные торговые марки способствуют развитию инноваций и расширению розничной сети. Для того чтобы создавать ценность для таких ритейлеров, как Loblaw, производители должны найти возможности для инноваций как на уровне продукции, так и на категорийном уровне. Для этого потребуется пересмотреть место брэнда в своей категории. Ритейлеры, которые, как и Loblaw, сфокусированы на собственных торговых марках, имеют в своем арсенале разноуровневые программы, покрывающие весь спектр соотношений цена/качество в рамках одной категории: брэнд Loblaw No Name является недорогим, в то время как брэнд President’s Choice должен соответствовать или быть лучше, чем лучшие брэнды страны. Однако в отношении премиум-брэндов основную роль играют инновации и качество продукции. Например, Campbell Soup начал выпускать переносной суп в упаковке, которую можно разогревать в микроволновой печи, чтобы привлечь мобильных потребителей. Такие инновации со стороны лидирующих брэндов идут на пользу игрокам рынка всех категорий. Для продуктовых магазинов с хорошо разработанными программами собственных торговых марок слишком большая активность в этой области может идти во вред; национальные брэнды привлекают поток потребителей, и если проникновение магазинных брэндов будет слишком высоким, потребители могут предпочесть другие сети.

Инновационное партнерство

Производителям необходимо задуматься о партнерстве с ритейлерами в области производства частных торговых марок. Помимо таких очевидных преимуществ от производства частных торговых марок, как повышение объема выпуска и лучшее использование мощностей, существуют и другие, такие как лучшее понимание своей категории, а также получение влияния на частные торговые марки. Поставщики, производящие частные торговые марки, могут стимулировать ритейлера к позиционированию своих товаров таким образом, чтобы он мог конкурировать с другими национальными брэндами, и дифференцировать собственные продукты отличающейся упаковкой, размером и количеством продукции.

Многие производители обеспокоены тем, что если они начнут производить частные торговые марки, то это может негативно отразиться на производстве их фирменных товаров. Стратегии по защите основных брэндов существуют и продолжают развиваться. К примеру, компания H.J. Heinz производит продукцию под собственными торговыми марками в целом ряде категорий, в которых она также продает национальные брэнды, за исключением кетчупа.

Разные брэнды играют разные «роли» на полках магазинов; продукция Heinz и позиции ритейлера не всегда являются близкими конкурентами. В зависимости от обстоятельств они могут привлекать покупателей и продвигаться разными способами и в разное время.

Возможности совместного брэндинга

Ритейлеры начинают предлагать продукцию с кобрэндингом, в рамках которого национальные брэнды становятся элементом магазинных марок.

К примеру, сеть Safeway предлагает мороженое Safeway Select, в котором содержится кусочки конфет Nestle Butterfinger, при этом название Butterfinger крупным шрифтом написано на упаковке. При совместном брэндинге ритейлер получает возможность подкрепить свои претензии на уникальность или высокое качество; национальный брэнд получает возможность продвижения своей марки.

Ритейлеры, фокусирующиеся на собственных торговых марках, также пытаются расширить рамки своего предложения и выйти на неизученные территории, включая этническую еду, БАДы, органическую и экологическую продукцию. В таких случаях вклад производителей, хорошо знающих свою категорию продукции, может быть весьма существенным. Зачастую они могут использовать опыт, полученный в различных странах мира и позволяя ритейлерам быть более сфокусированными на региональных особенностях.

Для производителей одни из самых многообещающих возможностей могут исходить от таких бюджетных ритейлеров, как Aldi, Dollar General и Family Dollar, которые сфокусированы на собственных торговых марках, но стараются создавать оборот с помощью фирменных товаров. К примеру, менеджмент сети Aldi, которая базируется в Германии, но имеет более 1000 магазинов в Соединенных Штатах, пришел к выводу, что для удовлетворения запросов покупателей необходимо иметь такие фирменные торговые марки, как зубная паста Colgate Toothpaste и конфеты Ferrero. Исследование европейских магазинов формата «дискаунтер» показало, что существует три способа взаимовыгодного сотрудничества между национальными брэндами и дискаунтерами. Во первых, разница в цене между национальными брэндами и собственными торговыми марками должна отражать воспринимаемую разницу в качестве. Во-вторых, цена национальных брэндов в магазине-дискаунтере должна быть ниже, чем у основных ритейлеров. И в-третьих, в связи с тем что дискаунтеры часто предлагают продукцию в больших количествах, производителям необходимо инвестировать в упаковку и ее дизайн.

Модель оборотного капитала

Потоки денежных средств чрезвычайно важны для ритейлеров. Все ритейлеры фокусируются на эффективном использовании оборотного капитала, но для таких успешных участников рынка, как Costco, это является осовной их стратегии. Производители могут разрабатывать программы, целью которых является удовлетворение нужд ритейлеров в отношении оборотного капитала, и адресовать эти программы тем ритейлерам, которые наиболее озабочены эффективностью оборотного капитала. Производителям необходимо искать ответы на два простых вопроса. Первый вопрос: существует ли у ритейлера разрыв оборотного капитала, продает ли он продукцию быстрее, чем оплачивает ее? И второй вопрос: является ли этот разрыв результатом эффективной операционной деятельности или задержек в выплатах поставщикам? Отрицательный разрыв оборотного капитала может стать существенным конкурентным преимуществом. Наш анализ показал, что отрицательный разрыв оборотного капитала встречается довольно часто, но размер этого разрыва у разных ритейлеров варьируется. Чтобы продемонстрировать эту разницу, давайте сравним оборотный капитал Costco, крупного американского ритейлера, работающего по принципу клубного магазина, с оборотным капиталом Loblaw (см. «Анализ разрыва оборотного капитала»).

Более быстрые циклы сбыта. На первый взгляд различия оборотного капитала кажутся незначительными — более того, создается впечатление, что Loblaw демонстрирует более эффективный результат, чем Costco. Разрыв оборотного капитала Loblaw составляет 11,65 дня (в течение которых поставщики финансируют запасы), а у Costco — 2,17 дня. Тем не менее при сравнении различных компонентов на индивидуальном уровне появляются существенные различия. Во-первых, Costco собирает дебиторскую задолженность в два раза быстрее Loblaw (у Costco дебиторская задолженность остается непогашенной в течение 4,23 дня, а у Loblaw — 8,7 дня). Во-вторых, Costco обрачивает запасы товаров быстрее, чем Loblaw. Несмотря на то, что обычно матрасы продаются дольше молока, Costco умудряется быстро реализовать товар. В результате Costco требуется оборотного капитала примерно на недельный срок меньше, чем Loblaw. Также необходимо обратить внимание на то, как быстро Costco платит поставщикам. Так как операционная деятельность Costco требует меньше наличных средств (а также в связи с тем, что компания получает оборотный капитал в виде членских взносов), Costco платит поставщикам на 20 дней раньше, чем Loblaw. Это позволяет компании финансировать свою деятельность с помощью средств поставщиков — и в то же время платить им достаточно быстро и пользоваться скидками за ранние платежи. Подобную стратегию Costco выбрала отнюдь не случайно. Именно подобная стратегия лежит в основе операционной деятельности этого ритейлера.

Производители могут создавать программы для удовлетворения потребностей ритейлеров в оборотном капитале и предлагать эти программы тем ритейлерам, которые уделяют наибольшее внимание именно эффективному использованию оборотного капитала.

Гибкость платежей. Ритейлеры, эффективно управляющие оборотным капиталом, торгуют товаром, который можно быстро продать. К примеру, магазины Costco, как правило, держат на складах менее 4000 единиц уникальных продуктов — это намного меньше объемов, хранящихся на складах большинства супер- и гипермаркетов. Ни один ритейлер не хочет долго хранить товар, который не удается своевременно продать. Производители в состоянии предоставить ритейлерам текущую рыночную информацию, рекомендации по продажам и программы обратного выкупа товаров. Они также могут рассмотреть возможность разработки эксклюзивной продукции или пообещать розничным сетям, что именно они первыми получат новый товар. Поставка товара ритейлерам, сфокусированным на управлении оборотным капиталом, дело непростое; это требует как финансовой эффективности, так и эффективности управления запасами. Но разработка специальных программ, удовлетворяющих потребность ритейлеров в быстрой реализации запасов и в гибкой системе платежей, может принести производителям существенные дивиденды.

Модель ориентации на маржу

С ритейлерами, сфокусированными на марже, производителям труднее всего наладить отношения. Ритейлеры, стремящиеся к тому, чтобы размер маржи был максимальным, обычно безжалостно стараются снизить затраты на закупку товаров, даже если это подразумевает жесткие переговоры с поставщиками.

Ни один ритейлер не сфокусирован на получении макисмальной маржи так же, как сеть Wal-Mart. Глобальные закупочные программы Wal-Mart помогли компании обходиться без посредников и радикально сократить расходы на закупку таких категорий товаров, как скоропортящиеся продукты, что привело к существенному снижению розничных цен.

В результате на протяжении последних пяти лет Wal-Mart удавалось поддерживать благоприятное соотношение между себестоимостью товаров и отпускной ценой (около 75%), даже несмотря на то, что компания делает упор на обеспечение низких цен. Усилия Wal-Mart по снижению расходов окупаются по мере роста сети. Операционные расходы остались на уровне 18-19% от оборота, а рентабельность в последние пять лет превышала 3%.

За пределами поощрительных программ. Как могут поставщики наладить взаимовыгодные отношения с такими ритейлерами, как Wal-Mart? Например, можно предложить им скидки с фактурной цены, поощрения за ранний платеж и форвардные покупки. Такие меры могут сыграть решающую роль в завоевании доминирующей доли рынка. Производители должны использовать и другие инструменты построения близких отношений с ритейлерами, включая дизайн упаковки и логистику, которая должна минимизировать время на обработку товара.

К примеру, Wal-Mart требует, чтобы поставщики куриного мяса расфасовывали его в пакеты одного и того же веса, так как магазинам сети невыгодно назначать цену отдельно для каждой упаковки. Аналогичным образом поставщики могут изменять и дизайн упаковки, чтобы облегчить сотрудникам розничных магазинов расстановку продукции по полкам и сделать ее более привлекательной для потребителей.

Несмотря на то, что создание эксклюзивной продукции и упаковки может привести к возникновению у поставщиков дополнительных расходов, это может помочь ритейлерам, сфокусированным на марже, дифференцировать представленные в магазинах товары и сделать процесс ценообразования более гибким. К примеру, Nestle предлагает дискаунтеру Lidl, основанному в Германии, минеральную воду Vital в специальных двухлитровых емкостях. Lidl в состоянии продать этот продукт по цене существенно ниже, чем конкуренты. В свою очередь, Nestlе может увеличить маржу, так как более высокие объемы продукции позволяют повысить эффективность дистрибуции и производства — что, в свою очередь, позволяет снизить расходы.

Продовольственная отрасль — это непростой бизнес как для производителей, так и для ритейлеров. Крайне маленькая маржа, ожесточенная конкуренция как между поставщиками, так и между магазинами и быстрые изменения создают стимулы для сотрудничества между ритейлерами и производителями.

В тех случаях, когда производители сотрудничают с ритейлерами ради оптимизации выкладки товара или когда ритейлеры обращаются к поставщикам с целью охватить конкретные сегменты поставщиков, выигрывают и те и другие, так как подобное сотрудничество позволяет повысить объем продаж и привлечь больше покупателей. Производители могут улучшить свое конкурентное положение, отойдя от изнуряющих отношений и трудных переговоров, переосмыслив свою стратегию взаимоотношений с ритейлерами. Мы предлагаем производителям скорректировать свои стратегии в соответствии с конкретными бизнес-моделями сектора розничной торговли. Четыре модели, описанные в данной статье, представляют собой рамки концепции, которой могут пользоваться производители; уроки, полученные в отрасли фасованных товаров, могут быть адаптированы и перенесены на взаимоотношения производителей и ритейлеров в других областях.

Об исследовании

Мы решили выяснить, существуют ли наилучшие способы развития непростых отношений между поставщиками и ритейлерами. Мы стремились разработать для производителей рекомендации по оптимизации распределения ресурсов на торговый маркетинг, которые составляют существенную и постоянно растущую часть любого маркетингового бюджета. Наш анализ финансовых отчетов, отраслевых журналов, кейсов, а также научной литературы по торговым взаимоотношениям был дополнен подробными интервью с ритейлерами, аналитиками и консультантами, работающими в отрасли розницы.

Одно из первых наблюдений заключалось в том, что выбор бизнес-моделей у ритейлеров шире, чем у производителей. Мы составили исчерпывающий перечень бизнес-моделей, которые потенциально могут использоваться ритейлерами, работающими в продовольственной отрасли, а затем сократили объем нашего анализа до превалирующих и наиболее характерных моделей, представленных в статье.

После этого мы искали подтверждение наличия и долгосрочного характера этих моделей путем анализа финансовой отчетности за несколько лет глобальной выборки ритейлеров, которая включала представителей из Северной Америки, Европы и Великобритании. Мы обнаружили, что большая часть основных показателей оставалась стабильной на протяжении всего периода анализа, что указывает на то, что выбираемые ритейлерами бизнес-модели носят долгосрочный характер.

И, наконец, мы выделили несколько ритейлеров, являющихся характерными представителями каждой бизнес-модели, путем анализа финансовых данных, отчетов компании, отчетов финансовых аналитиков, торговых отчетов и информации, доступной из прессы. Описываемые здесь ритейлеры явно демонстрируют признаки четырех выделенных нами бизнес-моделей. На основании этого анализа мы разработали набор рекомендаций.

Результаты нашего исследования указывают на важность торговой сегментации на различных уровнях. Мы считаем, что производители должны сегментировать партнеров в соответствии с их бизнес-моделью, что даст им возможность использовать различные стратегии на переговорах. Несмотря на то что результаты нашего исследования и наши рекомендации применимы к различным условиям, мы анализировали продовольственную отрасль в качестве модели для применения такого подхода в связи с ее размерами и в связи с тем, что она является лидером в области взаимоотношений.

Работа с конкретными нуждами ритейлеров

Существует целый ряд мер, которые могут принять производители, чтобы адаптировать свою стратегию в целях поддержки различных бизнес-моделей ритейлеров

Анализ разрыва оборотного капитала

В рамках анализа разрыва оборотного капитала в целях определения цикла нахождения товара на складе, а также определения притока наличных средств в сравнении с их оттоком сравниваются сроки дебиторской задолженности, сроки нахождения товара на складе и кредиторской задолженности. Идеальной ситуацией для ритейлера является отрицательный разрыв, то есть продажа товаров раньше, чем их оплата. Наш анализ показал, что в то время как отрицательный разрыв оборотного капитала является крайне распространенной ситуацией, размер такого разрыва варьируется от одного ритейлера к другому. Для того чтобы продемонстрировать разницу, давайте сравним Costco и Loblaw. На первый взгляд различия в эффективности оборотного капитала кажутся незначительными, и создается впечатление, что Loblaw работает более эффективно, чем Costco. Тем не менее, так как его операционная деятельность требует меньше наличных средств (а также в связи с тем, что он получает оборотный капитал через членские взносы), Costco платит поставщикам более чем на 20 дней быстрее, чем Loblaw. Это позволяет компании не только финансировать свою деятельность с помощью средств поставщиков, но и платить им достаточно быстро и получать скидки за ранний платеж.

Copyright © 2013 Massachusetts Institute of Technology. All Rights Reserved

Текст: Нирадж Давар и Джейсон Сторнелли

Перевод с английского: Ирина Сергеева