Большие деньги любят тишину. К услугам состоятельных людей — целая индустрия негласного инвестирования состояний, private banking. Статусный сервис скоро охватит все стороны жизни таких клиентов и их семей.

Как-то один из клиентов банка Уралсиб | Банк 121 во время встречи со своим банкиром упомянул, что вот уже несколько лет безуспешно пытается разыскать отца — бельгийца, которого никогда в своей жизни не видел. Мать клиента во время Второй мировой войны была угнана на принудительные работы в Германию, где и познакомилась с будущим отцом своего ребенка. После окончания войны все связи с отцом-бельгийцем были утрачены. Самостоятельные поиски, а также обращение в телепередачу «Жди меня» и консульство Бельгии не дали результата. Специалисты банка предложили клиенту попробовать возобновить поиски и обратились к своему европейскому партнеру. Тот привлек к поиску бельгийского журналиста, который, проведя собственное неофициальное расследование, сумел выйти на родственников клиента. Выяснилось, что отец клиента умер в 2000 году. Тем не менее летом 2010 года Уралсиб | Банк 121 организовал для клиента поездку в Бельгию, где тот встретился со своими братьями. Как оказалось, они знали о том, что у них есть родственник в России, и тоже пытались его разыскать, но безуспешно.

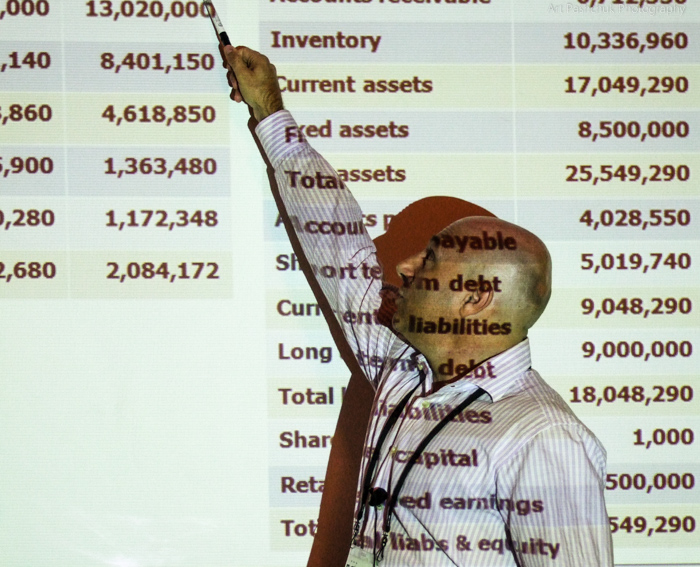

Эта история никак не связана с управлением финансами, но имеет прямое отношение к private banking. Как отмечает Ольга Дегтярева, главный исполнительный директор Уралсиб | Банк 121, банки уже не только предлагают состоятельным клиентам стандартные банковские услуги, но и разрабатывают для каждого индивидуальную программу управления капиталом, подразумевающую комплексный подход к предоставлению клиентам как финансовых, так и нефинансовых продуктов и услуг. Помимо инвестиционных решений, структурирования активов это может быть юридическое и налоговое консультирование, а также услуги wealth management (управление личным или семейным благосостоянием) и lifestyle management (комплексное частное обслуживание, направленное на организацию любых процессов во всех сферах жизни). В России уже сложилась довольно обширная прослойка предпринимателей, которым есть что терять в финансовом плане. По некоторым оценкам, общий объем средств в индустрии российского private banking и wealth management не превышает $200 млрд., но, как отмечают эксперты, количество россиян, объем капитала которых превышает $100 млн., в ближайшие пять лет увеличится на 75%. Вообще же, по данным Credit Suisse, долларовых миллионеров в России уже 97 тысяч, а к 2017 году их число возрастет до 203 тыс. человек. Консалтинговая компания Capgemini и инвестбанк Merrill Lynch в собственных аналогичных международных исследованиях оценивают наш рынок еще более позитивно. По их данным, в России уже сейчас проживает 134 тысячи миллионеров.

Впрочем, private banking доступен не только им, но и многочисленным представителям верхнего слоя среднего класса, которые попросту не могут, даже ни в чем себе не отказывая, потратить за месяц всю свою ежемесячную «зарплату».

Именно такие люди в какой-то момент начинают понимать, что эти «остатки», порой весьма существенные, могли бы генерировать дополнительный доход. Однако, как отмечает Владислав Варавин, партнер компании Essex Offshore Management, управление активами требует не только знаний и опыта, но и времени, доступа к технологиям и ресурсам, которыми клиент зачастую не располагает. Учитывая эти обстоятельства, многие состоятельные люди предпочитают поручать управление этими деньгами профессионалам private banking.

Между тем отечественный рынок private banking еще только формируется. Эксперты оценивают рынок данных услуг, предоставляемых профессионалами, приблизительно в $20-25 млрд. Для сравнения: еще по докризисным оценкам ИК «Еврофинансы», объем глобального рынка private banking составлял $16,5 трлн. Так что и российскому сегменту в целом, и банкам с российскими корнями в частности есть куда расти.

«У российских банков мало опыта обслуживания состоятельных частных клиентов, — считает аналитик UFS Investment Company Дмитрий Назаров. — По разным оценкам, на долю российских банков приходится сейчас не более 20% рынка». Остальные средства либо управляются филиалами иностранных банков, либо напрямую выводятся за рубеж — наибольшим спросом уже много лет пользуются банки и так называемые family offices Швейцарии, Великобритании, Германии и Люксембурга.

Этими обстоятельствами обусловлены некоторые особенности в российском подходе к формированию услуг private banking. «Общеизвестно, что для многих российских клиентов private banking сводится к размещению депозита по ставкам, которые выше обычных, — объясняет Дмитрий Назаров. — Причина проста: ставки по депозитам в российском банке, как правило, существенно превышают ставки по депозитам в иностранных банках. Зато иностранные банки обладают большим опытом в предоставлении именно комплексных услуг private banking, начиная с правильного выбора инвестиционной стратегии и заканчивая стратегическим консалтингом».

Тенденция последнего времени на рынке private banking — тяготение клиентов к форматам wealth management и lifestyle management. Правда, по наблюдениям специалистов, основным мотивом обращения российских клиентов к private banking все еще остается защита активов и диверсификация рисков.

В России пока наиболее востребованы управление финансовыми активами и инвестиционное консультирование, однако эксперты отмечают, что с каждым годом растет спрос на структурирование активов и планирование наследования.

Тем предпринимателям, которые только собираются воспользоваться private banking, эксперты рекомендуют прежде всего обозначить цель, которую они при этом преследуют. «Если мы говорим об управлении благосостоянием клиента и семейным капиталом, то полноценный private banking могут предоставить либо частные банки (private banks), либо семейные офисы (наиболее распространенный формат — мультисемейный офис, MFO), — поясняет Ольга Дегтярева. — Управляющие компании, хеджевые либо венчурные фонды могут привлекаться частными банками и MFO для решения конкретных задач, но сами по себе они не занимаются управлением благосостоянием, так как у них другая специализация».

Дальнейшие действия будут целиком зависеть от того, кому клиент поручит управлять своими средствами — банку, брокеру или wealth manager, заявляет Алексей Станкевич, старший партнер, исполнительный директор инвестиционной компании «Третий Рим». Необходимо обращать внимание абсолютно на все детали: в какой юрисдикции работает компания или банк, на основании каких лицензий действует, каковы ее история и репутация, юридическая и операционная платформы, виды и размер комиссий, личные характеристики менеджеров, работающих с клиентом, как устроен внутренний контроль и пр.

Возможно, стоит сразу решить, с каким банком предстоит иметь дело — российским или зарубежным. От этого зависит набор услуг, на который можно рассчитывать. «Имеет смысл лично встретиться с менеджерами банков и рассказать им о своих целях, — говорит Дмитрий Назаров. — Каждый банк предложит клиенту предварительный инвестиционный план, и он сможет выбрать наиболее подходящий, проанализировав размер комиссий и прочие факторы».

Выбирая контрагента, клиент должен задуматься и о своих рисках. «Каждый сам определяет риски, которые готов нести, и сам выбирает способы их минимизации, — поясняет Алексей Станкевич. — Одни клиенты полагают, что главный риск — банкротство организации, и для них важна стабильность игрока, с которым они работают. Такие клиенты, скорее всего, выберут крупную известную организацию. Для других важнее доверие к людям, и они отдадут предпочтение «команде». Третьи основной опасностью считают концентрацию рисков на одном рынке, и для них будет важна возможность гибкого диверсифицированного инвестирования своих средств на различных географических рынках».

Общемировая практика предусматривает проверку личности клиента и источников происхождения его активов, однако детали такой проверки разнятся очень сильно. «Банки и иные компании, управляющие активами клиентов, являются лицензируемыми организациями и обязаны следовать принципу know your client («знай своего клиента»), — поясняет Владислав Варавин. — Чтобы подтвердить представленную информацию, новому клиенту придется предъявить определенные документы, перечень которых в каждом случае конкретизируется той или иной организацией».

Не помешает заранее поинтересоваться и порогом входа. Для состоятельных клиентов он довольно высок. «Как правило, чем крупнее и известнее банк, тем выше порог входа, хотя, разумеется, прямой зависимости не существует, — говорит Владислав Варавин. — Кроме того, в последнее время появилось немало программ для клиентов, не обладающих капиталом, достаточным для классического частного банковского обслуживания, но при этом довольно крупным по меркам розничного банка. Поэтому можно говорить о динамичной трансформации индустрии private banking».

«Дешевле» всего стать VIP-клиентом регионального российского банка. Например, в екатеринбургском ВТБ24 для этого достаточно открыть депозит в любой валюте на сумму, эквивалентную $500 тыс. (данные на конец 2012 года). А в известных иностранных банках наподобие Credit Suisse и UBS порог входа установлен на уровне порядка $1 млн., отмечает Дмитрий Назаров. Небольшие бутиковые швейцарские банки готовы работать только с клиентами, способными отдать в управление не менее $5 млн.

В столичном УРАЛСИБ | Банк 121, который специализируется непосредственно на private banking, откроют двери клиентам, которые располагают свободными финансовыми активами в размере более $1 млн. и готовы разместить их в те или иные финансовые инструменты (депозит, облигации, акции, структурные ноты, золото, хедж-фонды и т.д.).

Однако в России ряд крупных розничных банков предлагают private banking и клиентам, которых за рубежом принято относить к сегменту mass affluent. «Такие люди, как правило, не имеют статуса «квалифицированный инвестор», а значит, серьезно ограничены в выборе инструментов для инвестиций, — отмечает Ольга Дегтярева. — И на самом деле им предлагают не private banking, а формат обслуживания «VIP-окно». Клиент получает чуть более привлекательные по сравнению с розничными отделениями условия по депозиту, а также более комфортные условия обслуживания (VIP-отделение, персональный менеджер и т.п.). В качестве дополнительных опций ему могут предложить покупку акций или структурированных нот — но не более того.

Чтобы рассчитывать на такое обслуживание, клиенту порой достаточно иметь и $100 тыс. «Порог вхождения сильно зависит от перечня предоставляемых услуг. Инвестировать в фонды или структурные ноты можно и с $200-300 тыс., но, к примеру, сформировать диверсифицированный портфель евробондов, располагая такой суммой, уже невозможно», — поясняет Алексей Станкевич.

Следует также учитывать, что за управление активами и капиталом клиента банки взимают плату. Традиционно она состоит из двух частей — платы за управление (management fee) и вознаграждения за успех (success fee). По мнению специалистов, говорить о размерах этих плат некорректно в принципе: все зависит от потребностей клиента и уровня профессионализма компании.

«Размер платы за управление зависит от размера капитала и объема оказываемых услуг, — подтверждает Дмитрий Назаров. — Скажем, если речь идет только о банковских продуктах, то плата будет ниже, чем в случае, когда клиенту нужен полный пакет услуг. Вообще говоря, ежегодная комиссия за управление средствами может составить от 0,75% до 2% от общей стоимости активов, находящихся под управлением».

Впрочем, по мере развития рынка начинают появляться и фиксированные размеры платы за управление. Например, в екатеринбургском ВТБ24 плата за управление составляет 75 тыс. рублей в год.

Предполагаются также комиссии за успех (например, 20% от полученной прибыли) в случае, если доход превысит определенную величину.

В любом случае важнейший принцип private banking — индивидуальный подход. Поэтому и размер комиссий в большинстве случаев определяется индивидуально.

Став клиентом банка или инвесткомпании, предприниматель будет регулярно получать отчеты своего управляющего, что позволит оценить эффективность его действий. Однако универсальных индикаторов успешности управления капиталом не существует — ведь соотношение риска и доходности различных инвестпродуктов может быть разным. В этом обстоятельстве кроется известная опасность для клиента. «Здесь важно, чтобы управляющий, понимая потребности клиента, предложил ему оптимальное решение, учитывающее его планы, цели и даже персональные особенности личности, — объясняет Владислав Варавин. — Сравнивать можно, пожалуй, только эффективность управления капиталом, инвестированным в сопоставимые по уровню риска продукты, в течение относительно продолжительного времени — не менее одного года, но лучше трех-пяти лет».

Теоретически ключевым показателем эффективности управляющего является достижение целей управления, которые были оговорены заранее. Дмитрий Назаров предлагает такую схему определения эффективности управления капиталом: «Доходность инвестиций сама по себе может не показать всей картины. Например, если она была получена за счет покупки активов с высоким уровнем риска, то для клиента, который имеет своей целью сохранить капитал, подобные действия управляющего вряд ли станут показателем его высокой эффективности и профессионализма. Помимо доходности, скорректированной на уровень риска, полезно посмотреть на доходность какого-то «бенчмарка», который должен быть определен менеджером заранее. В случае превышения установленного «бенчмарка» эффективность управления тоже может быть оценена высоко».

Комментарии экспертов

Дмитрий Назаров,

аналитик UFS Investment Company

Услуги private banking, как правило, предоставляются коммерческими или инвестиционными банками, которые готовы предложить широкую линейку продуктов и услуг.

Небольшие инвесткомпании обычно не имеют достаточных ресурсов для предоставления, например, банковских услуг, поэтому они ограничиваются услугами по инвестированию и управлению средствами на финансовых рынках, сделками с недвижимостью, консалтингом и т.д.

Клиенту необходимо знать о рисках в private banking — ключевым является риск выбора неверной инвестиционной стратегии, который напрямую зависит от опыта и знаний личного менеджера и команды. Инвестиционная стратегия должна быть определена исходя из предпочтений и ограничений клиента (степень ликвидности вложений, валюта, волатильность цен на приобретаемый актив, потенциальная доходность). Еще одним риском является низкая конфиденциальность.

Очевидно, что в иностранных банках этот риск ниже, чем в российских. Отсутствие индивидуального подхода также является риском для клиента. Этот риск невелик в небольших family offices и банках, но существенно возрастает в крупных инвестиционных и коммерческих банках.

Ольга Дегтярева,

главный исполнительный директор Уралсиб | Банк 121

Российские клиенты предпочитают держать значительную часть своего капитала в виде денежных средств не в России, а за рубежом.

На мой взгляд, различия в вопросе аллокации денежных средств клиента играют важную роль в специфике российского рынка private banking. Это связано с актуальностью модели открытой архитектуры, позволяющей управлять всеми активами клиента, в какой бы стране или банке они ни находились.

Накопленный в том числе и нашим банком опыт позволяет говорить, что такая модель весьма востребована состоятельными клиентами, поскольку предоставляет им свободу в выборе инструментов инвестирования.

В свою очередь, частному банку «открытая архитектура» позволяет приобрести репутацию неангажированного финансового консультанта и эксперта.

Нашему банку реализовать модель «открытой архитектуры» помогает пул российских и международных партнеров по ключевым направлениям деятельности.

Каждый из этих партнеров был отобран нами только после того, как мы провели тщательную проверку качества предоставляемых им услуг и уровня его профессионализма.

Алексей Станкевич,

cтарший партнер, исполнительный директор инвестиционной компании «Третий Рим»

Не совсем корректно сравнивать услуги private banking c обыкновенным банковским депозитом или покупкой недвижимости в инвестиционных целях, так как и депозиты, и инвестиции в недвижимость зачастую являются продуктами private banking. Можно сравнивать депозитные продукты с определенными стратегиями управления на рынке ценных бумаг, но здесь необходимо корректно оценить сроки инвестирования, рейтинг банка (для депозитов), рейтинги эмитентов (для ценных бумаг) и пр. Среди плюсов инвестирования в профессионально управляемый портфель бумаг следует отметить ликвидность (большинство депозитов не предусматривают свободного отзыва средств, а если и есть возможность досрочного изъятия средств, то резко снижается их доходность), диверсификацию рисков (при размещении в портфель облигаций клиент диверсифицирует риск заемщика) и более высокую доходность.

Текст: Ольга Венседорина